自由な働き方を求めてフリーランスになったはいいものの、会社員ではなくなったので将来的な年金が心配という方は多いのではないでしょうか。

結論として、フリーランスでも年金は受け取ることができます。

ただし会社員時代と同等にもらえるわけではないため、今から老後の資金対策をしておかなければなりません。

そこで本記事では、フリーランスが知っておきべき年金に関する知識や、今からでも始められる資金対策について解説します。

老後に不安があるフリーランスの方は、ぜひ最後までご覧ください。

【お知らせ】

3,500名以上の人生を変えるキッカケになった「好きなことで生きていく!WEBデザイナーという働き方セミナー」では、

などをお伝えしています。今だけ無料で開催しているので「WEBデザインの学び方がわからない」「WEBデザイン業界について知りたい」という方はぜひご参加ください。

>>詳しくはこちら

フリーランスが加入すべきは【国民年金】

フリーランスになると厚生年金の継続加入はできません。

退社と同時に厚生年金を脱退し、国民年金への加入必須です。

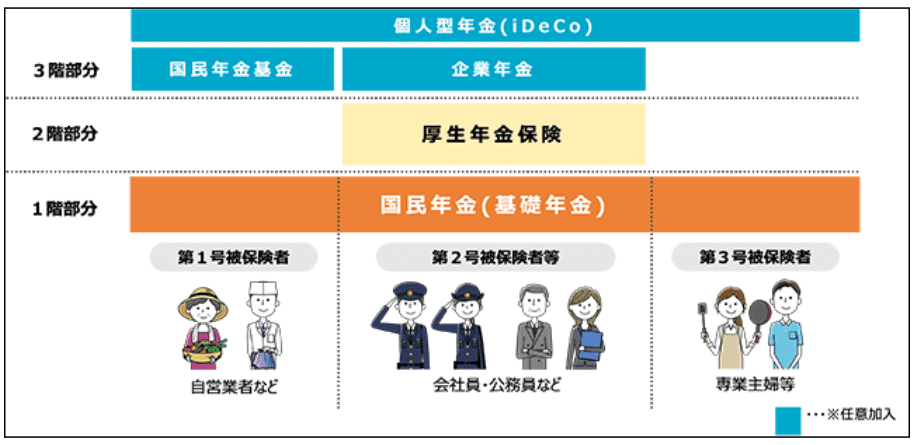

これは「20歳以上の全ての国民は公的年金に加入する」という国民皆年金制度に沿うもので、被保険者は職業などにより以下3つに区分されます。

◎第1号被保険者:

国民年金に加入(自営業やフリーランス、学生、無職の人)

◎第2号被保険者:

国民年金+厚生年金/国民年金+共済組合 に加入(会社員/公務員など)

◎第3号被保険者:

国民年金に加入(第2号被保険者に扶養される年収130万円未満の配偶者)

国民年金(基礎年金)は職種に関係なく、全ての人が加入する決まりです。

会社を退職したら、厚生年金から国民年金への切り替え手続きを速やかに済ませましょう。

フリーランスになったらすぐに実行!加入手続きの方法

厚生年金の脱退手続きは会社でしてもらえますが、国民年金の加入手続きは自らおこなわなければなりません。

退職後14日以内に必要書類を持参の上、最寄りの窓口で手続きをしましょう。

【国民年金 加入手続き】

■ 窓口

住所のある市区役所または町村役場

■ 必要なもの

1.基礎年金番号のわかるもの:年金手帳または基礎年金番号通知書など

2.退職日がわかる証明書:離職票、退職証明書など退職日が分かる書類

3.本人確認のできるもの:マイナンバーカード・免許証・パスポート・保険証など

■ 提出期限

退職日の翌日から14日以内

*厚生年金の加入期間と国民年金の加入期間の間に隙間ができないようにしましょう。

■ 提出者

本人または世帯主

*扶養している配偶者がいる場合、配偶者も国民年金加入の手続きが必要です。

収入が減って保険料が払えないときは?「保険料免除制度」

国民年金の保険料をご存知ですか?保険料は一律で、年度ごとに見直されます。

令和以降、保険料の推移を見てみましょう。

- 令和元年4月~令和2年3月:16,410円

- 令和2年4月~令和3年3月:16,540円

- 令和3年4月~令和4年3月:16,610円

- 令和4年4月~令和5年3月:16,590円

- 令和5年4月~令和6年3月:16,520円

経済的理由で保険料の支払いが困難なときは、「保険料免除・納付猶予制度」の利用を検討するといいでしょう。

「未納」のままにしておくと将来的に老齢基礎年金を受けられなかったり、障害基礎年金や遺族基礎年金が支給されない可能性があります。

「保険料免除・納付猶予制度」の承認基準は前年度の所得。

免除・猶予ともに、ボーダーラインとなる所得額が定められており、それを下回る場合に申請をすることができます。

なお、「保険料免除」は以下の4パターンです。

- 保険料の全額免除

- 保険料の4分の3を免除

- 保険料の半額を免除

- 保険料の4分の1を免除

免除や猶予の承認を受けた際に注意すべきなのが、後から追納しないかぎり将来受給する年金額が減ってしまうという点。

フリーランスは収入に波がありますので、少し余裕ができたときに追納するなど、所得に応じて制度を上手く活用するのがおすすめです。

将来もらえる年金額は自分でコントロールしていきましょう。

(「国民年金保険料の追納制度」については後に詳しく触れていきます)

*参考:日本年金機構「国民年金保険料の免除制度・納付猶予制度」

フリーランスが将来受け取れる年金はいくら?

国民年金に加入しているフリーランスの年金がいったいいくらなのか、フリーランスとして踏み出す前に知っておきたいですね。

将来を考えたときにいちばん引っかかるポイントなのではないでしょうか。

会社員と比べて受給額が減ってしまうのか気になるところです。

ここでは、フリーランスになった場合の「年金」と「老後に必要な生活費」を照らし合わせていきます。

国民年金の受給額

日本の公的年金は2階建て構造です。

◆1階部分:国民年金(基礎年金)

前述のとおり、国民皆年金制度に基づき20歳以上のすべての人が加入

◆2階部分:厚生年金

公務員や企業などに勤めている会社員などが加入

これら公的年金の上に私的年金(企業年金や個人年金)を3階部分として積み上げることができます。

【公的年金の仕組み】

国民年金への加入は全員に義務付けられているので、同時に厚生年金にも加入している公務員や会社員は、フリーランスや専業主婦と比べて給付が厚くなることが見て取れますね。

厚生労働省の公表によると、令和5年度の厚生年金の平均受給額は146,429円(国民年金を含む)。

一方国民年金のみの受給となると、20歳から60歳まで保険料をすべて納付していたとしても月額約6万円しかもらえません。

年金額は物価や賃金の変動にともない改定されてはいくものの、現在の価値においても月額約6万円はなかなか厳しいのではないでしょうか。

*参考:厚生労働省「令和5年度 厚生年金保険・国民年金事業の概況」

*参考:厚生労働省「いっしょに検証!公的年金~年金の仕組みと将来~/国民年金とは」

老後の暮らしに必要な生活費

老後に生活費がどのくらいかかるのか、具体的な数字を見てみましょう。

総務省統計局による2023年の家計収支の調査結果によると、65歳以上の単身世帯の消費支出は1ヵ月あたり約14.5万円。

夫婦2人の世帯だと約25万円。

これはあくまで生活に不可欠な支出のみを算出したものですので、ゆとりを持った暮らしを考えると、この額ではとても足りません。

公益財団法人 生命保険文化センターは、「老後の生活費」に対する意識調査の結果を以下のように公表しています。

- 老後生活を送る上で必要と考える最低日常生活費の平均は月額23.2万円(夫婦2人)

- ゆとりある老後を送るために必要と考える生活費の平均は37.9万円(夫婦2人)

多くの人が最低ラインである日常生活費に、ゆとりとして平均14万円の上乗せを望んでいることが調査から分かります。

理想とする生活費と、実際に受け取る可処分所得(社会保障給付額から税金・社会保険料等を差し引いた手取り)のギャップは貯蓄で補わなければなりません。

平均寿命の延伸化は進んでおり、厚生労働省が2024年に発表した平均寿命は、男性が約81歳、女性が約87歳。

90歳まで生存する割合は男性で26.0%、女性で 50.1%となっています。

男性の4人に1人、女性の2人に1人が90歳を迎える時代において、年金の受け取りを開始する65歳から、およそ20〜30年分の生活費を心積もりしておかなければなりません。

退職金が当てにできないフリーランスは特に、早いうちからマネープランを立てておく必要がありそうです。

*参考:総務省統計局「家計調査報告(家計収支編)2023年(令和5年)平均結果の概要」

*参考:公益財団法人 生命保険文化センター「令和4年度 生活保障に関する調査」

「ねんきんネット」で今すぐ自分の年金情報を確認

将来のお金の見通しを立てるためにも、現時点での年金の見込み額を知っておきましょう。

「ねんきんネット」なら24時間いつでも自分の年金記録を確認できます。

公的年金の加入履歴、保険料の納付状況が一覧で表示されるので、支払いを忘れている期間、記録の誤りがある場合も一目瞭然です。

ここで活用したいのは、年金見込み額の試算ができる機能。

「かんたん試算」と「詳細な条件で試算」という方法があり、「かんたん試算」ならクリックひとつで年金見込み額とその内訳を確認できます。

(現在の加入条件が60歳まで継続すると仮定した場合の試算)

詳細な条件での試算なら、転職する場合を想定したり、年金を受給を開始する年齢の変更、未払いの保険料を追納した場合など、細かい条件設定が可能です。

いろいろなパターンで試算した結果を表やグラフで比較することもできてしまう優れものですので、具体的なマネープランに役立てましょう。

~ねんきんネットのはじめ方~

- マイナポータル経由でねんきんネットにアクセスする

- 日本年金機構のホームページ経由でユーザーIDを取得する

いずれかの方法で登録を完了させると、利用を開始できます。

国民年金だけでは老後資金が足りない!?今からできる対策

老後に必要な生活費が年金の給付額を上回ることが分かっている今、何らかの対策をしなければなりません。

もちろん貯蓄を増やすことも大事ですが、ここでは年金に関してすぐに実践できることを解説していきます。

すぐにできる!年金にまつわる節約術2つ

まずはすぐに実践できることから始めましょう。

年金の保険料に関連する節約方法を解説していきます。

保険料前納の割引制度

保険料納付のお得な割引制度を利用して、納付による出費を抑えるということができます。

割引が適用されるのは、「前納割引制度」を利用して納付した場合です。

6か月分/1年分/2年分を前納することができ、納付方法によって割引率は変わります。

【令和6年度の納付方法別割引額】

| 6ヶ月前納 | 1年前納 | 2年前納 | |

| 口座振替 | 1,160円 | 4,270円 | 16,590円 |

| 納付書払い クレジットカード払い | 830円 | 3,620円 | 15,290円 |

| 6ヶ月前納 | 1年前納 | 2年前納 | |

| 口座振替 | 1,160円 | 4,270円 | 16,590円 |

| 納付書払い クレジットカード払い | 830円 | 3,620円 | 15,290円 |

令和6年度の場合(1ヵ月あたり保険料16,980円)の割引額を比較してみましょう。

※割引額:年利4%の複利現価法によって計算した額

最も割引率が高いのは口座振替ですが、あえてクレジットカード払いにしてカードのポイントを貯めるという方法もあります。

ポイントの還元率によっては、口座振替よりクレジットカードを検討した方がいい場合もあります。

ほかにも、口座振替には「早割」という制度があり、1か月分前倒しで引き落としをかけることで月額50円の割引が適用されます。

将来必要な老後資金額を思えば小さな節約かもしれませんが、どのみち支払わなければならない保険料なら、こういった割引制度を利用するのもひとつですね。

*参考:日本年金機構「国民年金保険料」

確定申告で保険料を所得から控除

国民年金の保険料は社会保険料控除の対象です。

社会保険料控除は所得控除のひとつ。

保険料を支払うことで所得税の金額を抑えることができ、節税が見込めます。

その年に支払った保険料の合計金額はすべて確定申告の際に申告しましょう。

合計金額の中には、未納分の追納や前納した分も含まれます。

申告の際には日本年金機構から送付されてくる「国民年金保険料控除証明書」を添付しなければなりません。

何らかの事情で紛失した場合は「ねんきんネット」からいつでも再交付の申請ができます。

追納した保険料を申告するには、追納分の領収書も必要になりますので控除証明書と併せてきちんと保管しておきましょう。

「前納割引制度」を利用して2年分の保険料を前納をした場合は、支払った年に全額控除するか、各年に控除をするかの選択が可能です。

注意が必要なのは、2年分をまとめて控除するとその年の所得は低く抑えられますが、翌年は保険料を控除をできないため、課税所得が高くなる可能性があるという点。

翌年収入が増えそうなら各年控除を選んでおくといいでしょう。

年金に上乗せする方法6つ

年金の受給額を上げる工夫をすれば、生活設計の見通しを立てやすくなるはずです。

ここからは年金を増やす手立てを紹介していきます。

保険料の未納分を追納

保険料を支払いそびれている期間はありませんか?「ねんきんネット」でもすぐに確認できるので調べておきましょう。

未納期間や保険料が免除されていた期間があれば、追納することで将来の受給額を満額に近づけることができます。

国民年金保険料は、納付期限を過ぎ2年を経過すると時効になって納付ができません。

過去2年以内に納め忘れている期間があればさかのぼって追納しましょう。

免除や猶予の承認を受けていた期間については、10年前までさかのぼって追納することができ、原則として古い順に納めていきます。

免除・納付猶予期間から3年度目以降に追納する場合には、加算額が上乗せされるので、早めの納付がおすすめです。

申請用紙は「国民年金関係届書・申請書一覧」からダウンロードできますが、「ねんきんネット」を利用して画面上で追納申込書を作成することも可能です。

年金額の繰下受給

年金を65歳から受け取らず、受給開始年齢を繰り下げることで年金を増やすという制度です。

2022年4月から75歳まで繰り下げることが可能になりました。

1カ月繰り下げるごとに0.7%ずつ増額されます。

例)

- 66歳まで繰り下げた場合:8.4%増

- 70歳まで繰り下げた場合:42%増

- 75歳まで繰り下げた場合:84%増

増額率は一生変わりません。

老齢基礎年金・老齢厚生年金それぞれについて増額され、生きている限り増額された額を受給できます。

老齢基礎年金・老齢厚生年金のどちらか一方のみ繰下げすることも可能です。

夫婦の年齢差によっては加給年金(厚生年金に加入していた人に65歳未満の配偶者や子供がいる場合に支給される加算される年金)の関係で基礎年金だけ繰り下げる方が得というケースも考えられます。

家族構成や年金の加入履歴、貯蓄などによっても年金の繰り下げをする・しないの判断やベストなタイミングが異なりますので、ねんきんネットを利用するなどしてシミュレーションしてみるといいでしょう。

フリーランスの強みは高齢でもスキルを武器に稼げるところにありますので、なるべく長く現役を続け、年金の繰り下げを目指すといいかもしれませんね。

付加年金制度

最も負担なく年金を増やす方法が「付加年金」です。

定額保険料に毎月400円の付加保険料をプラスするだけで、基礎年金に付加年金を上乗せできます。

将来年金に上乗せできる額は付加保険料の納付月数によります。

仮に保険料を10年間納付したとすると、

◆納付の総額:400円 × 12ヶ月 × 10年 = 48,000円

◆1年あたりの受給額:200円 × 12ヶ月 × 10年 = 24,000円(月額2,000円)

20年間納付したとすると、

◆納付の総額:400円 × 12ヶ月 × 20年 = 96,,000円

◆1年あたりの受給額:200円 × 12ヶ月 × 20年 = 48,000円(月額4,000円)

月額にすると少額ですが、生涯加算されるとなると大きいですね。

納付の負担が少ないうえに2年間受給すれば元が取れるというのは、なかなか割のいい制度といえます。

国民年金基金との併用ができない点だけ注意しておきましょう。

最初は付加年金を納め、収入が安定した頃に国民年金基金に切り替えるという方法も考えられます。

国民年金基金

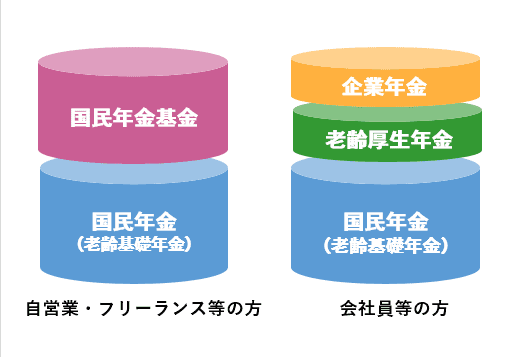

前述のとおり、日本の公的年金制度は国民年金と厚生年金の2階建て構造。

フリーランスは厚生年金に加入できないため、公務員や会社員に比べると年金の受給額が減ってしまいます。

この格差を埋めるために創設されたのが「国民年金基金」です。

【国民年金基金制度】

この制度により、自営業者やフリーランスも公的年金を2階建てにすることが可能になりました。

加入は口数制で、1口目の65歳から受給できる終身年金を基軸に、2口目以降は受給期間が定まっている確定年金を含む7種類から選択します。

プランの中には、自分が死亡したときに遺族一時金が家族に支給されるものもあり、「遺族厚生年金」が受けられないフリーランスにとって、社会保障の薄さをカバーする手立てとして検討の余地がありそうです。

掛金の額は「選択した型・口数・加入時の年齢・性別」によって異なり、上限は月額6万8,000円と決められています。

注意が必要なのは、加入後は自己都合で脱退できないという点。

引き落としを一時停止することは可能です。

国民年金基金の掛金はすべて所得控除対象ですので、所得税・住民税が軽減されるというメリットもあります。

節税と老後資金の準備が同時におこなえるので、マネープランのひとつとして検討してみるといいでしょう。

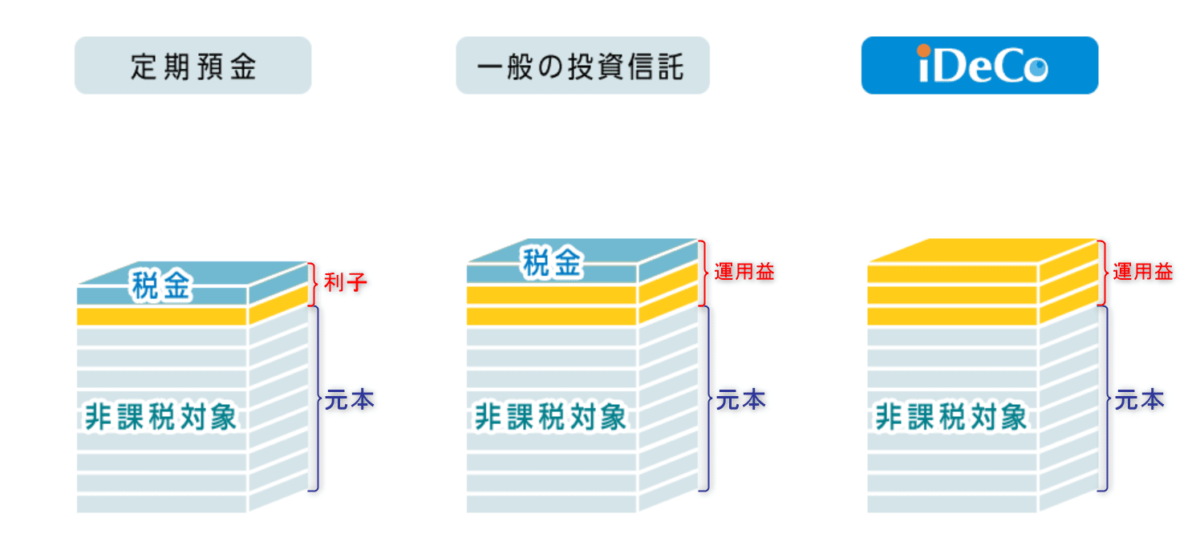

確定拠出年金(iDeCo)

国民年金基金同様、自営業者やフリーランスが公的年金制度の2階建て部分に積み上げることのできる私的年金で、iDeCo(イデコ)の名前で親しまれています。

国民年金基金との大きな違いは、積み立てたお金を自分が選んだ金融商品で運用するいわば「資産運用」というところ。

運用次第で将来の受給額が変わってきます。

運用成績が良ければお金を増やせますが、選ぶ商品によっては元本割れのリスクも受け入れなければなりません。

掛金が全額所得から控除されるのは国民年金基金と同様に覚えておきたいメリット。

他にも、金融商品の運用益に通常かかる約20%の税金が非課税になるという特徴があります。

【iDeCoの税制メリット】

受給は60歳以降。

「年金」か「一時金」か受取方法を選ぶことができ、いずれも控除の対象です。

✓「年金」を選択した場合:公的年金等控除

✓「一時金」を選択した場合:退職所得控除

運営機関によっては、一時金と年金を組み合わせて受け取れる場合もあります。

国民年金基金の基本は「終身年金」である一方、iDeCoは受給期間が定められている「確定年金」です。

どちらを選ぶべきか、フリーランスの場合は特に悩むのではないでしょうか。

定年のないフリーランスは引退のタイミングを見極めるのが難しく、「生涯現役!」と意気込む人も多いかもしれません。

ただ、未来は予測不能ですので、健康上の問題やビジネスの持続が難しくなる事態も想定しながら、マネープランを考える必要があります。

受給額がすでに確定している終身年金の「国民年金基金」か、それを上回る利益に賭けてiDeCoを選ぶべきか・・・。

悩ましいところですが、国民年金基金とiDeCoの併用を視野に入れておくといいでしょう。

iDeCoの掛金は月額5,000円から68,000円まで、1,000円単位で自由に設定できます(フリーランスや自営業者のみ)。

国民年金基金と併用する場合は、2つを合わせて月額6,8000円が上限です。

厚生年金と比べて保障が薄い部分への対策

厚生年金に加入できないフリーランスは、どうしても社会保障が手薄になってしまいます。

前述の国民年金基金の「遺族一時金」のように、国民年金では心もとない部分を何らかの形で補っておくと安心です。

ここではその施策を紹介していきます。

フリーランスでも退職金がもらえる!?小規模企業共済

「フリーランスは退職金がもらえない」と諦めていませんか?

フリーランスや個人事業者でも、小規模企業共済制度を利用して退職金を積み立てることができます。

運営しているのは国から100%出資を受けた独立行政法人「中小企業基盤整備機構(中小機構)」です。

小規模企業共済制度のメリット は以下の6つ。

- 掛金は全額所得控除

- 少額から始められる

- いつでも掛金の変更が可能

- 20年で元本割れのリスクがほぼなくなる

- 万が一のときは貸付制度を利用できる

- 共済会受け取りの際も税制メリットあり

月々1,000円の掛金から始められます。

70,000円の上限まで500円単位で設定でき、加入した後でも掛金の変更が可能です。

掛金は全額控除されるので、節税という面でもお得な制度といえます。

しかも、掛金納付月数が240か月(20年)を超えれば、基本的に元本割れのリスクがないのも嬉しいポイントです。

何かと資金繰りに奔走する事の多いフリーランスにとって助かるのが、小規模企業共済の貸与制度。

納めた掛金に応じて事業資金を低金利で即日借り入れできるというのも大きな安心材料になるでしょう。

将来リタイアする際、共済金を一括で受け取ると「退職所得」に、分割で受け取ると「公的年金等の雑所得」に区分されるので、税負担を軽減できます。

遺族年金や障害年金の保障を厚くする!生命保険の活用

「遺族年金」や「障害年金」も2階建て構造になっています。

■遺族年金

1階:遺族基礎年金

2階:遺族厚生年金

■障害年金

1階:障害基礎年金

2階:障害厚生年金

フリーランスや個人事業者は1階部分である「障害基礎年金」、「遺族基礎年金」しか受け取れません。

一方、会社員は2階部分も上乗せされてるので手厚い保障が得られます。

1階部分は受給できる額も少ないうえに受給資格の条件がかなり限定的なのが難点です。

遺族基礎年金の場合、子供がいない配偶者はそもそも支給すらされません。

子供が18歳以上でも対象外です。

障害基礎年金も、障害厚生年金に比べて受給資格の生涯等級の範囲が狭く、1級〜2級に該当しなければ受給できません。

家族のためにも、自分の身に何かあったときの手立てが別途必要です。

民間の保険への加入も考えておきましょう。

フリーランスに不足している保障を補ってくれるのは、

- 就業不能保険・所得補償保険

- 定期保険・収入保障保険

- 医療保険

- 終身保険

などが考えられます。

全てに加入する必要はありませんので、自分の働き方やライフスタイルに沿って保障を厚くしたいところにお金をかけておきましょう。

フリーランス向け福利厚生サービスの利用

福利厚生制度とは、企業が従業員とその家族に提供するサービス・特典のようなもので、

「法定福利厚生」と「法定外福利厚生」があります。

法律で義務付けられている「法定福利厚生」は主に以下のような社会保険料の負担で利用できます。

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 雇用保険料

- 労災保険料

「法定外福利厚生」は企業が独自に設定するもので、一般的には家賃補助・通勤手当・健康診断補助・育児手当・資格取得手当、家族手当など。

他にも、スポーツ、レジャー、育児支援、財産形成など多岐に渡り、企業のカラーが出るところでもあります。

これらの福利厚生は会社員の特権で、フリーランスには無縁だと思っていませんか?

昨今はフリーランス向けに福利厚生代行業者のサービスが充実してきていますので、今のうちに比較検討しておくことをおすすめします。

会社という後ろ盾のないフリーランスは、業務上の全ての責任を一人で負うということも考慮しなければなりません。

相手に損害を与えてしまうリスクにも備えておきたいところ。

業務過誤による「賠償責任の保障」や前述した「所得補償」などフリーランスに必要な保険が、一括して自動付帯されるサービスもあります。

ほかにも、健康診断や人間ドックなどが割引になる健康サポートや、育児支援・スキルアップ支援、コワーキングスペースの優待サービス、税務関連のサポート、会計ソフトの利用料割引などなど内容は代行業者によってさまざま。

会費や加入条件もそれぞれ異なりますので、自分が必要とする福利厚生のあるサービスを選んで、安心して働ける環境を作りましょう。

~ フリーランス向けおすすめ福利厚生サービス6選 ~

↓名前をクリックするとリンク先に飛びます

◆フリーランス協会

年会費1万円の有料会員になればフリーランスに必要な福利厚生をバランスよく網羅

◆フリーランストータルサポート

ランサーズで一定の売上がある会員向け。こちらも優待・割引やスキルアップ支援が中心

◆フリノベ

ITフリーランス向け。健康・会計・スキルアップ支援に加え独自のサービスが充実

◆フクリント

エンジニアやコンサルタント向け。税務相談・所得補償のほか幅広いサービスが充実

◆サポートプラス

ITエンジニア向けですが一般の人の利用も可。幅広いジャンルのサービスが無料

◆あんしん財団

主に健康面のサポートを受けたい人向け。月々2000円でケガの保障が手厚いのが特徴

フリーランスに年金対策は必須!夢をお金のせいで諦めない

この記事にたどり着いた人の多くが、「こんな風に働きたい」という理想があってフリーランスの道を選ぼうとしてるのではないでしょうか。

お金の心配のために、夢を諦めることほど残念なことはありません。

この記事では「年金」を軸に、フリーランスの老後を考えた資金対策について解説してきました。

簡単に概要をふり返ると、フリーランスが加入するのは国民年金。

厚生年金にも加入している会社員と比べると、将来受け取れる年金が大幅に減ってしまうのがネックです。

対策を今からしておけば、年金の受給額と実際にかかる生活費のギャップを埋めていくことができます。

具体的には、

- 保険料の前納制度や確定申告で納付額を節約する

- 「追納制度」を利用して免除された保険料をさかのぼって支払う

- 「繰下受給」を申請して受給開始の時期を遅らせる

- 付加年金・国民年金基金・iDeCoを活用して年金額を上乗せする

- フリーランス向けの保険や福利厚生サービスを利用する

といった対策が考えられます。

不透明だった老後資金の課題がクリアになると、将来設計をしやすくなります。

お金の問題を含め、全てを自分でハンドリングするのがフリーランスです。

まずは年金対策から。

これらを実践しながら将来に備え、堅実に夢に向かって進んでいきましょう。